به گزارش اقتصادنیوز اگر عملکرد بازارها طی تاریخ راهنمای ما باشند، شاخص اساندپی 500 (فهرستی از 500 سهام برتر در بازار بورس نیویورک و نزدک) پس از ثبت رکوردی جدید طی سال جاری میلادی، احتمالا با رکوردهای بیشتر همراه خواهد شد.

«کیت لرنر» استراتژیست ارشد بازار در شرکت «Truist Advisory Services» اعلام کرده زمانی که چرخه موفقیت و شکسته شدن رکوردها آغاز شود، پیشبینی میشود که اساندپی در سال آتی بهطور متوسط با رشد 14 درصدی همراه شود.

اکوایران در ادامه ترجمه این گزارش آورده است: بحثها درباره چشمانداز اساندپی در سال جاری میلادی از زمانی آغاز شد که این شاخص در ماه ژانویه حد نصاب جدیدی را ثبت و از رکورد پیشین در نوامبر 2022 عبور کرد. این روند مثبت به لطف سهام شرکتهای بزرگ فناوری همچنان ادامه دارد. در روز جمعه (20 بهمن) این شاخص 0/6 درصد رشد داشت و برای نخستینبار از مرز 5 هزار واحد عبور کرد. شروع قوی شاخص اساندپی در سال 2024 باعث شگفتی بسیاری از تحلیلگران شده که انتظار داشتند نگرانیهای اقتصادی باعث سرکوب قیمتها در بازارهای سهام آمریکا شود.

این رشد قابل توجه در بازارهای سهام از اشتیاق موجود پیرامون هوش مصنوعی و رایانش ابری نشئت میگیرد و سردمدار این اتفاق، شرکتهای انویدیا، مِتا و آمازون هستند.

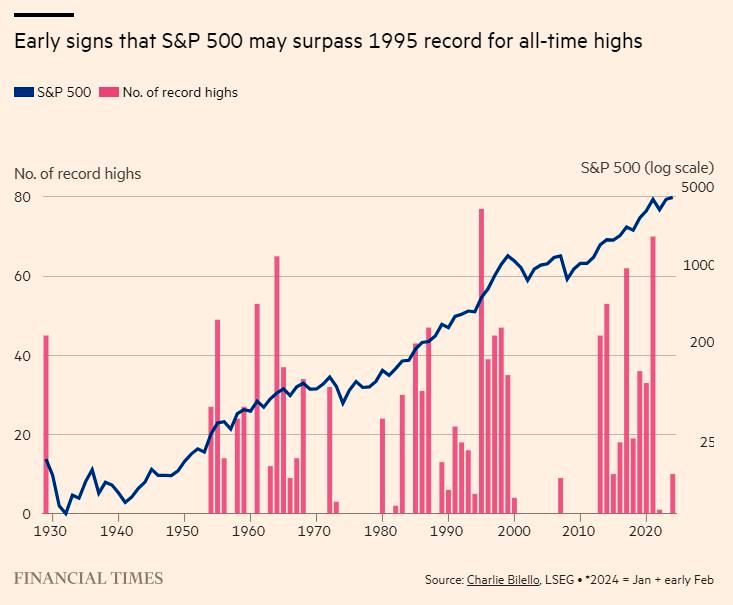

اگر شاخص اساندپی با سرعت فعلی به ثبت حد نصابهای جدید و رکوردشکنی ادامه دهد (در سال 2024 میلادی 10 مرتبه رکوردشکنی ثبت شده است) سال 2024 میتواند از سال 1995 که با ثبت 77 حد نصاب تاریخی همراه بود، پیشی بگیرد.

طبق اعلام «چارلی بیللو» - استراتژیست ارشد بازار در شرکت خدمات مالی «برنامهریزی خلاق» - بازارهای سهام آمریکا از سال 1957 تاکنون هزار و 180 مرتبه رکوردشکنی داشتهاند و در این میان، شاخص اساندپی 500 بهطور متوسط هر 19 یا 20 روز یکبار، حد نصاب جدید ثبت کرده است.

از سوی دیگر، نگرانی اقتصاددانان درباره اساندپی به این موضوع مربوط میشود که سیاست بانک مرکزی آمریکا (فدرال رزرو) نسبت به افزایش قابل توجه نرخ بهره برای کنترل تورم میتواند منجر به رکود اقتصادی شود. با این حال، حجم زیادی از دادههای اقتصادی مطلوب و قوی در کنار روند کاهشی نرخ تورم باعث رفع این نگرانیها میشود.

تحلیلگران بنک آو امریکا اعلام کردند 75 درصدِ سرمایهگذاران در حال حاضر انتظار یک فرود نرم اقتصادی برای ایالات متحده را دارند، 20 درصد هیچ فرودی را پیشبینی نمیکنند و 5 درصد باقیمانده نیز انتظار یک فرود سخت را دارند.

به غیر از امکان وقوع رکود، تمرکز رشد ارزش بر سهام تعداد اندکی از غولهای فناوری، یک مانع بالقوه دیگر است که میتواند در صورت بروز مشکل، روند صعودی شاخص اساندپی را متوقف کند.

این شرکتها شامل مایکروسافت، اپل، آلفابت، آمازون، انویدیا، مِتا و تسلا که به «هفت دلاور» مشهور هستند، در سال 2023 توانستند ارزش بازارهای بورس آمریکا را بیشتر کنند و 45 درصد از سود شاخص اساندپی 500 در ماه ژانویه مربوط به این غولهای فناوری بوده است.

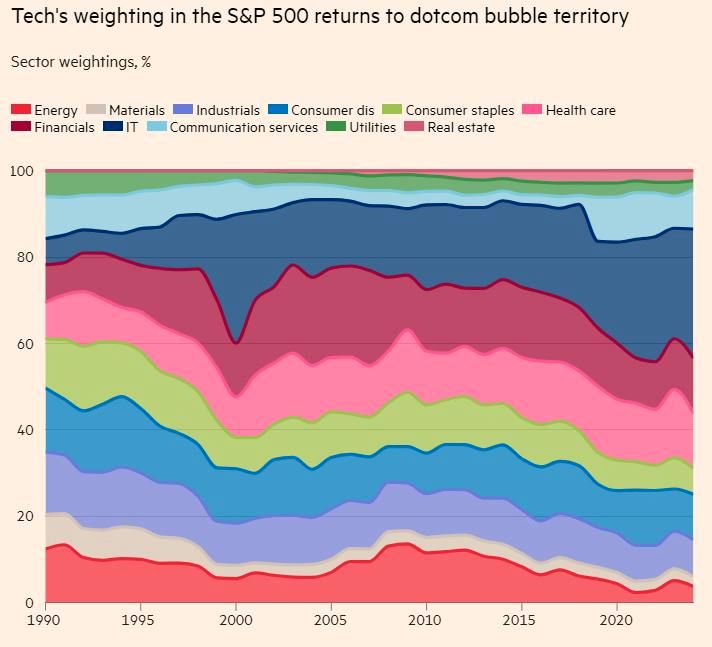

عدهای از کارشناسان روند کنونی بازار سهام آمریکا را با بحران حباب داتکام مقایسه کردهاند. این دوران به اواخر دهه 1990 میلادی مربوط میشود و طی آن تعداد محدودی از سهامها با رشد قابل توجهی همراه شدند. بهطور خاص میتوان گفت که در سال 1995، بخش فناوری اطلاعات 8/5 درصد از شاخص اساندپی را تشکیل میداد و این میزان تا سال 2000 و پیش از ترکیدن حباب داتکام به بیش از 29 درصد افزایش یافت. در حال حاضر نیز بخش فناوری اطلاعات حدود 29 درصد از شاخص اساندپی را تشکیل میدهد.

تحلیلگران شرکت خدمات مالی و بانکداری جیپی مورگان اعلام کردهاند: «نکته کلیدی این است که بازارهای بسیار متمرکز یک ریسک واضح برای بازارهای سهام در سال 2024 ایجاد میکنند. کاهش ارزش 10 سهام برتر که شرکتهای موسوم به هفت دلاور جزء آنها هستند، میتواند کل بازار بورس را با تبعات منفی همراه کند.»