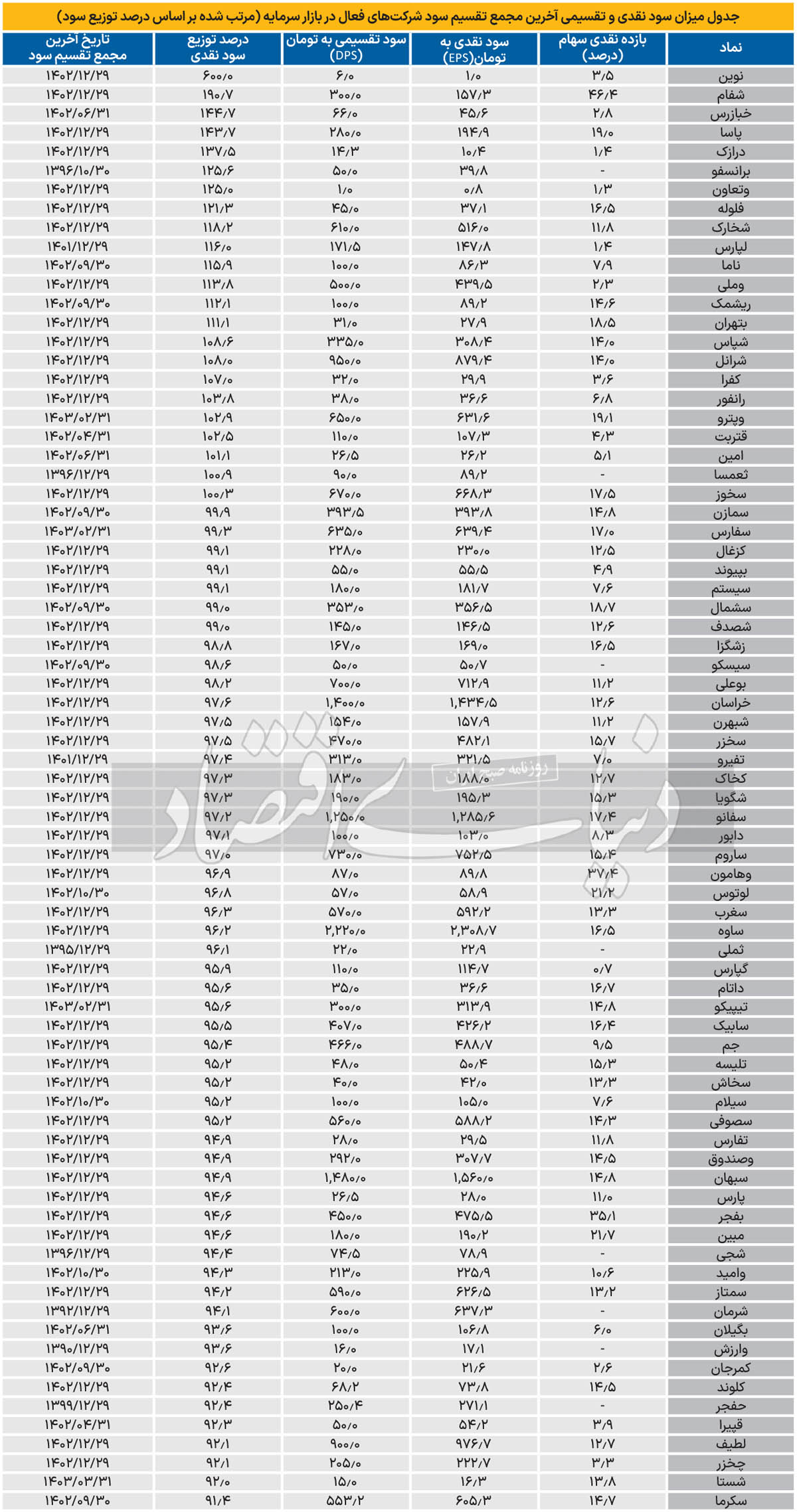

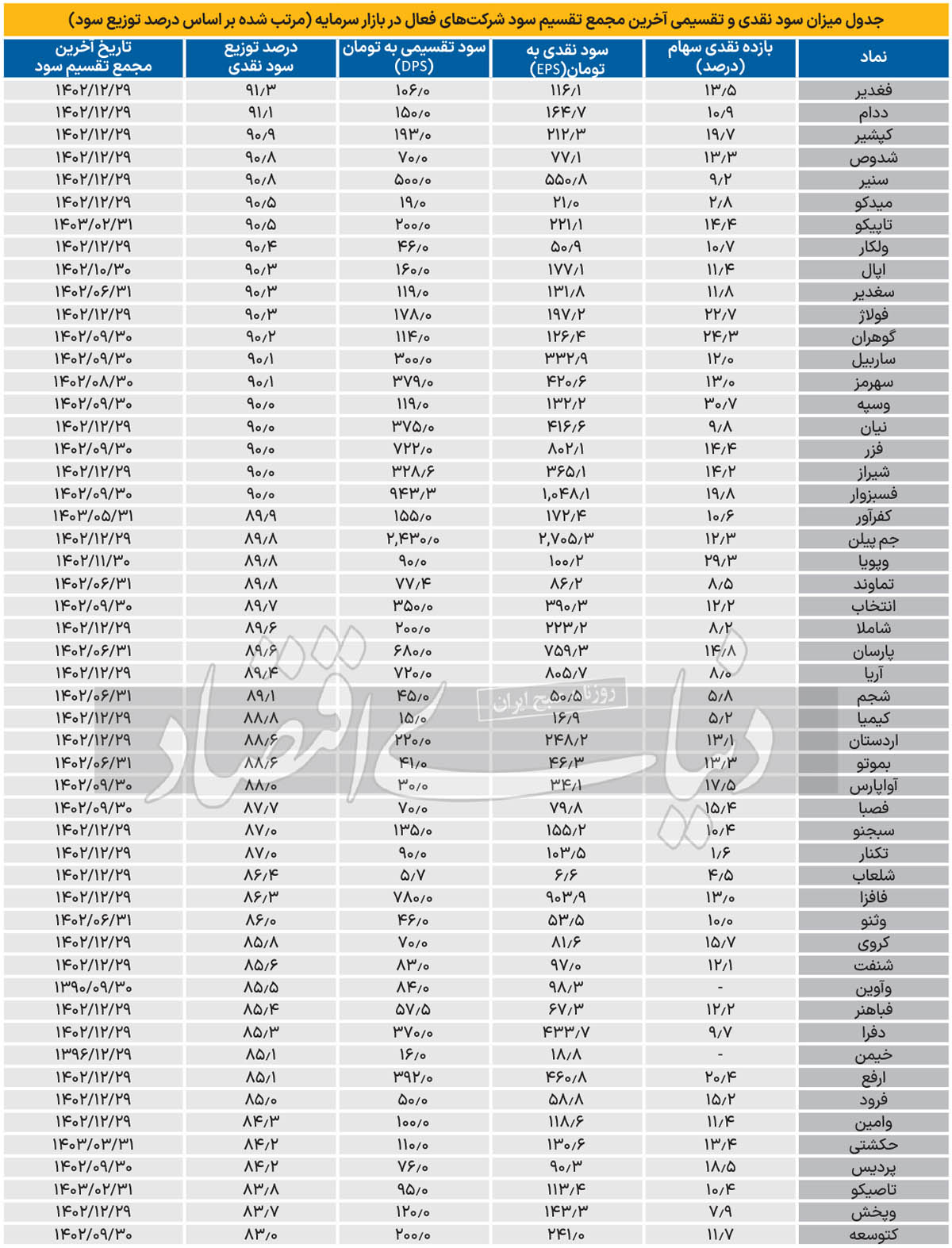

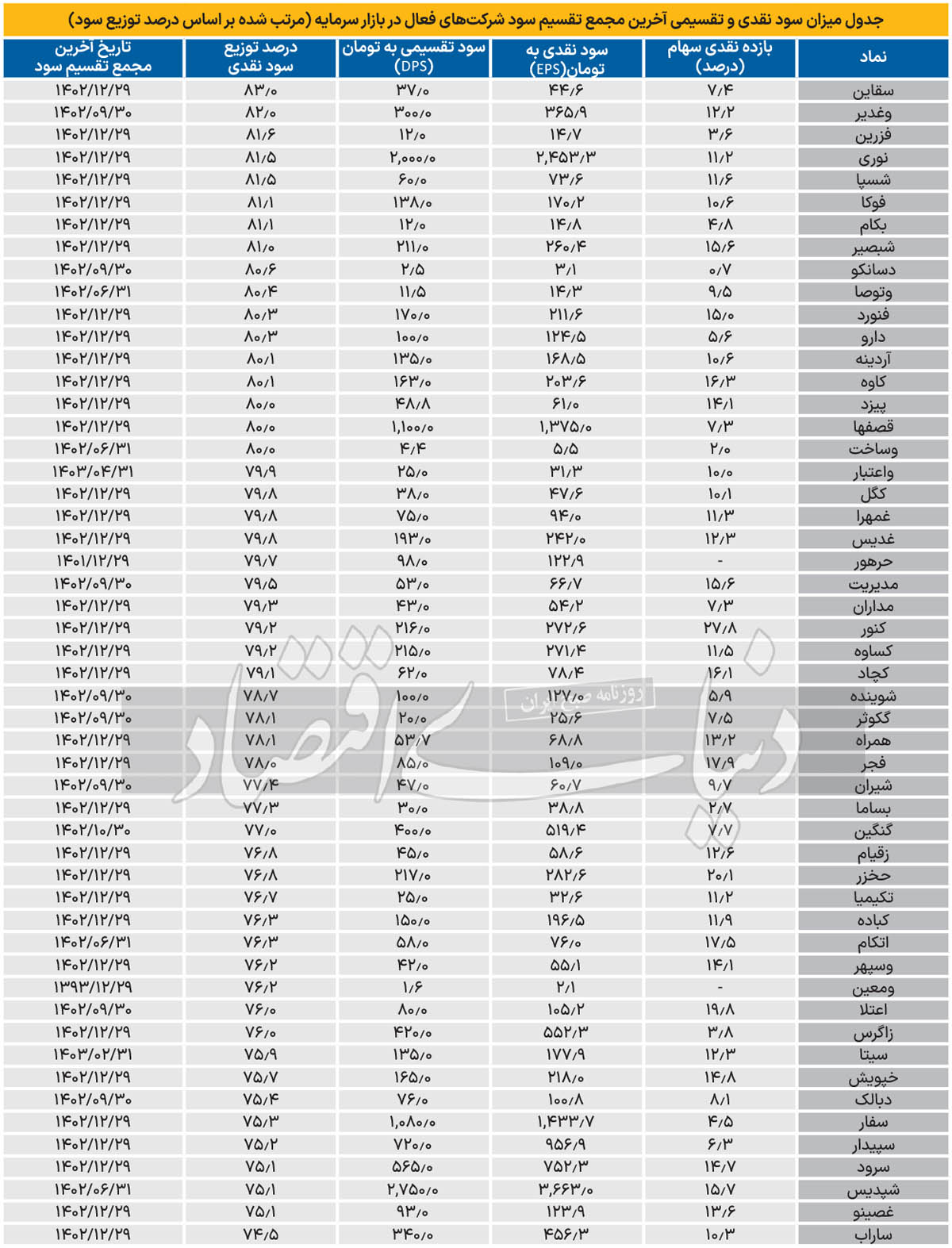

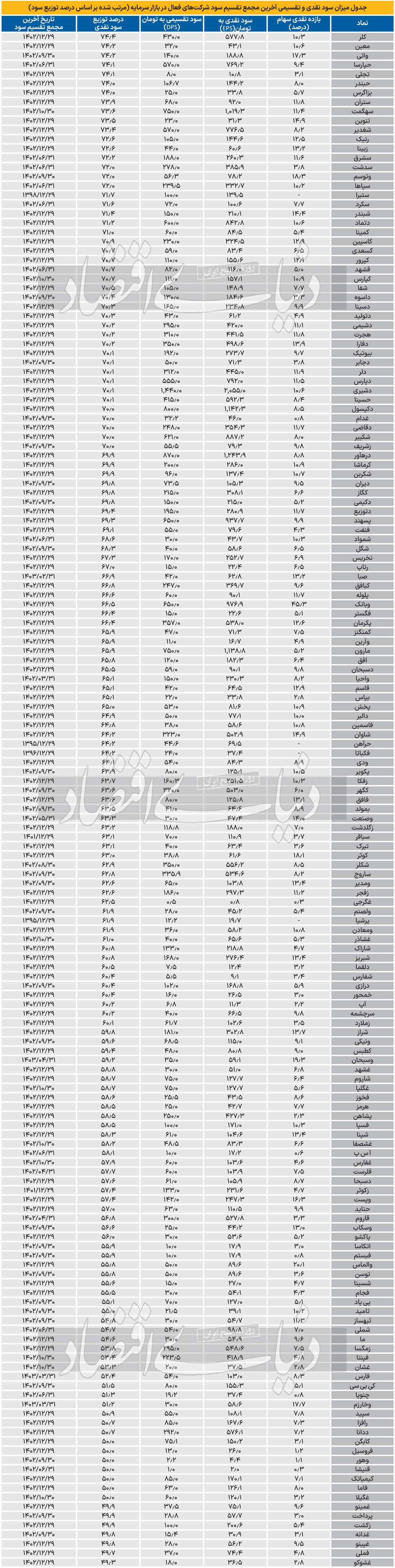

شاخص کل بازار سهام در سال ۱۴۰۲ بازدهی نزدیک به ۱۲درصدی را تجربه کرد. عمده صنایع بورسی طی سال گذشته با وضعیت رکودی دست و پنجه نرم کردند. با این حال بررسی دنیای اقتصاد نشان میدهد که اگر سرمایهگذاران در همین مدت شرکتهای DPSمحور را شناسایی کرده و در آن سرمایهگذاری میکردند، میتوانستند سود بسیار بیشتری نسبت به کلیت بازار سهام کسب کنند. شرکت شفام در مجمع ۱۴۰۲ خود ۱۹۰درصد توزیع سود داشت. بازده نقدی سهامداران در مجمع این شرکت بیش از ۴۶درصد بوده است که ۳۴واحد درصد از بازدهی شاخص کل در سال ۱۴۰۲ بیشتر بوده است. نماد «وبانک» طی ۱۲ماه ۱۴۰۲ با توزیع بیش از ۶۶درصدی سود نقدی خود، بازدهی نقدی ۴۵درصد برای سهامداران خود به ارمغان آورده است که این میزان بازدهی در شرایط رکودی ۳۳واحد درصد از شاخص کل بورس بیشتر بوده است.

«وهامون» در مجمع ۱۴۰۲ خود ۹۷درصد توزیع سود داشت که بازدهی ۳۷درصدی برای سهامداران به ثبت رسانده است. رتبه چهارم و پنجم بیشترین بازدهی سود نقدی به دو شرکت «بفجر» و «وسپه» تعلق دارد. این دو شرکت در مجمع ۱۴۰۲ خود توزیع سود بیش از ۹۰درصدی را تجربه کردند و بازدهی بیش از ۳۰درصدی برای سهامداران به ارمغان آوردند. به جز پنج نماد مذکور در مجموع بیش از ۱۰۰نماد در مجمع سال گذشته خود بازدهی بیش از ۱۲درصد برای سهامداران به دنبال داشتهاند. این مهم نشان میدهد که در شرایط رکودی سال ۱۴۰۲ نیز سهامداران با انتخاب سهام مناسب و DPSمحور میتوانستند بازدهی بیشتری نسبت به شاخص کل داشته باشند.

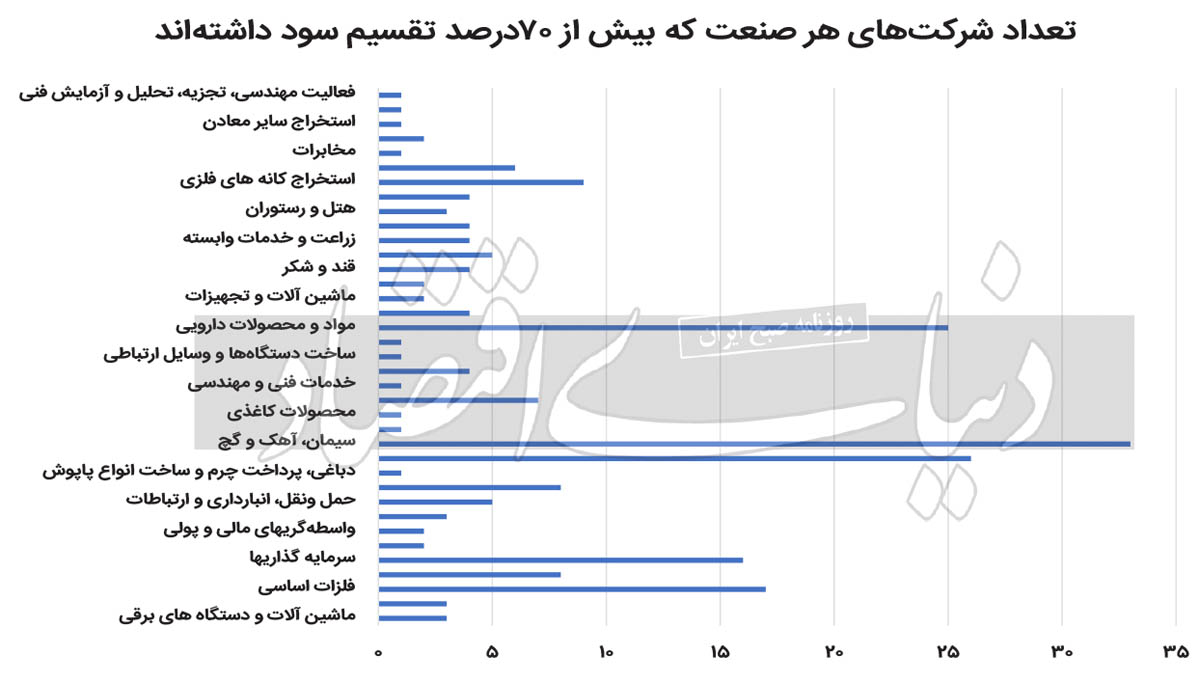

بر اساس اطلاعات آخرین مجمع برگزار شده شرکتهای بورسی، نمادهای «شفام»، «وبانک»، «وهامون»، «بفجر» و «وسپه» بهترتیب در رتبههای اول تا پنجم جدول بیشترین میزان بازدهی از سود تقسیمی قرار گرفتهاند. پس از آن نمادهای «وپویا»، «کنور»، «گوهران»، «فولاژ» و «مبین» در جایگاه ششم تا دهم این جدول جای گرفتهاند. نمادهای مذکور توانستند بازده نقد بیش از ۲۰درصد و توزیع سود نقدی بیش از ۸۰درصدی را به ثبت برسانند. لازم به ذکر است که روند تاریخی بسیار حائز اهمیت است. در سالهای گذشته هرچه سالهای بیشتری بازده نقدی و درصد توزیع نمادها بیشتر باشد طبعا برای سرمایهگذاری بلندمدت و DPSمحور مناسبتر خواهد بود. از میان صنایع بورسی، بیشترین میزان تقسیم سود به سیمانیها تعلق دارد. در خلال ۴۰شرکت سیمانی بازار سرمایه ۳۳شرکت سود بیش از ۷۰درصدی در میان سهامداران خود تقسیم کردهاند.

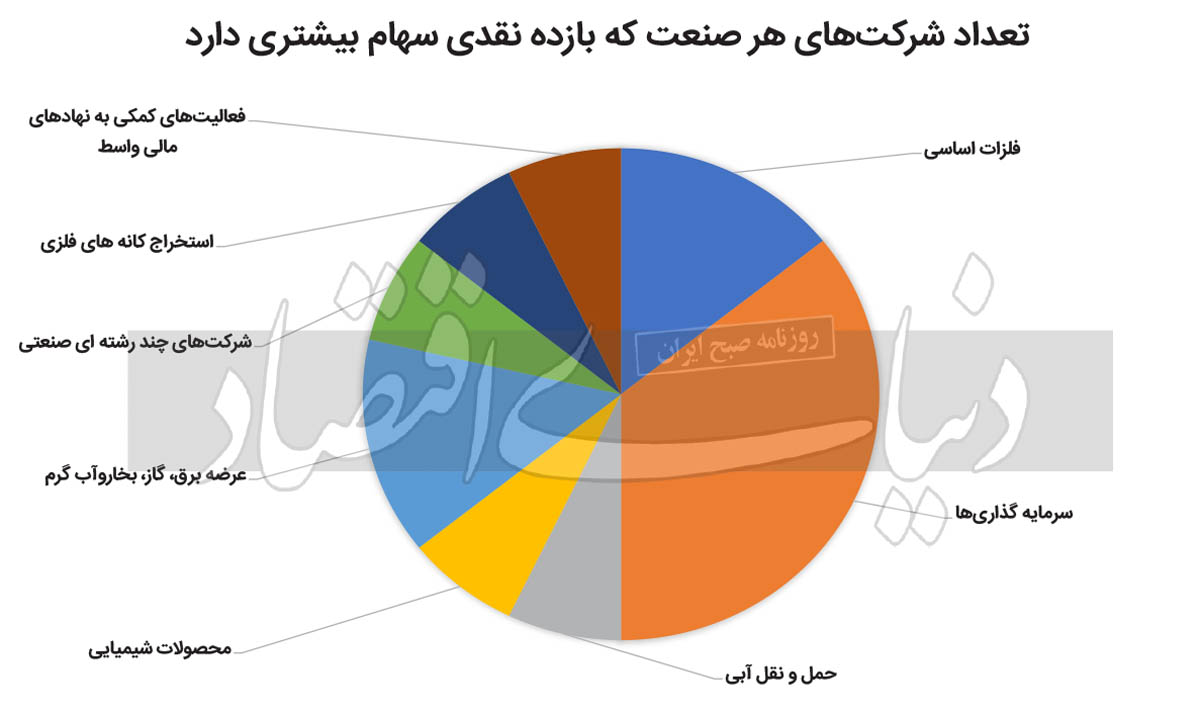

پس از آن محصولات شیمیایی و داروییها در رتبه دوم و سوم قرار دارند که هریک بهترتیب ۲۶ و ۲۵شرکت با سود تقسیمی بیش از ۷۰درصد داشتهاند. صنعت فلزات اساسی و سرمایهگذاری در رتبههای چهارم و پنجم بیشترین میزان سود تقسیمی قرار دارند که بهترتیب ۱۷ و ۱۶شرکت با سود تقسیمی بیش از ۷۰درصد دارند. ارزیابیدرصد بازده سهام صنایع بورسی نشان میدهد که در صنعت سرمایهگذاری ۵شرکت بازده سهام بیش از ۲۰درصد داشتهاند. پس از آن فلزات اساسی و نیروگاهها در رتبه دوم و سوم قرار دارند که دو شرکت فعال با بازده سهام بیش از ۲۰درصد دارند. بنابراین صنایع سرمایهگذاری، فلزات اساسی و محصولات شیمیایی سه صنعت برتر بازار سرمایه بودهاند که علاوه بردرصد سود تقسیم بالا (بیش از ۷۰درصد)، توانستند بازده نقدی بالایی (بیش از۲۰درصد) را به ثبت برسانند.

سود تقسیمی مقدار سودی است که به ازای هر سهم به سهامداران تعلق میگیرد. در واقع سود تقسیمی (DPS)، سود خالصی است که شرکتهای پذیرفتهشده در بازار سرمایه ایران، بر اساس EPS یعنی درآمد به ازای هر سهم بین سهامداران خود تقسیم میکنند. طبق قانون، سودی که در مجمع تقسیم میشود، ظرف ۸ ماه به حساب سهامداران واریز میشود. بسیاری از شرکتها، سود تخصیصی را زودتر از موعد ۸ ماه واریز میکنند. لزوما تمام سودی که شرکت در پایان سال به دست آورده، بین سهامداران تقسیم نمیشود؛ بخشی از آن برای انجام پروژههای جدید، پرداخت کردن بدهیهای شرکت و مواردی که باعث رشد شرکت میشود، در قالب سود انباشته در شرکت نگهداری میشود.

اگر فرد حتی یک روز قبل از برگزاری مجمع تقسیم سود، سهامدار شرکت باشد، به او سود مجمع تعلق میگیرد. در مجامع عمومی صاحبان سهام شرکتهای پذیرفته شده در بازار سرمایه، بخشی از سود سالانه شرکت، با تصویب مجمع و هیاتمدیره، ذخیره نشده و بین سهامداران توزیع میشود. سیاستهای هیات مدیره شرکتها برای تقسیم سود نقدی متفاوت هستند و برخی از مدیران شرکتها بهرغم سودسازی مناسب بنگاههای اقتصادی در اختیار خود، تمایل دارند که سود ساخته شده از شرکت خارج نشود و برای افتتاح طرحهای توسعه و... در نظر گرفته شود.

بعضی از سهامداران حرفهای، اعتقاد دارند که شرکتهای بورسی، باید حداقل سود به دست آمده را بین سهامداران توزیع کرده تا فرصت برای طرحهای توسعه آنها در ماهها و سالهای آینده فراهم شود تا روند سودآوری شرکت کند نشود. برخی دیگر از سهامداران که عجول هستند و دوست دارند DPS را دریافت کنند، اعتقاد دارند که در بعضی شرکتها، منافع حاصل از رشد آینده شرکت و درآمدهایی که از طریق سود انباشته شده و مجددا سرمایهگذاری میشود، چشمگیر نیست و شاید آنها در آینده سهامداران شرکت نباشند تا از سودهای شیرین آینده نفعی ببرند، بنابراین ترجیح میدهند سودهای حاصله را دریافت و خود در مورد آن تصمیمگیری کنند.

از آنجا که قیمت سهم پس از مجمع ما به ازای تقسیم سود تعدیل شده و میزان سود تقسیمی از قیمت سهام کسر میشود، برخی سهامداران اعتقاد دارند که دریافت سود تقسیمی در نهایت مزیت خاصی برای سهامداران فراهم نمیکند. در پاسخ به این ابهام باید ابتدا افق سرمایهگذاری را مشخص کرد. اگر سرمایهگذار افق کوتاه مدت داشته باشد طبعا دریافت سود تقسیمی برایش جذابیت ندارد؛ چرا که هم قیمت سهام تعدیل میشود و هم پرداخت سود تقسیمی چند ماه پس از مجمع به انجام میرسد. با وجود این، این موضوع در رابطه با سهامداران با افق بلندمدت متفاوت است. سهامداران بلندمدتی عقیده دارند که اگر یک شرکت وضعیت بنیادین خوبی داشته باشد، میتواند گپ (فاصله) قیمتی قبل و بعد از مجمع را تا زمان پرداخت سود نقدی پر کند. البته باید در نظر داشت این صحبت در همه فصول بازار کاربرد ندارد. در فصول رونق بازار سرمایه میتوان انتظار داشت فاصله قیمتی قبل و بعد از مجمع تقسیم سود پر شود.

در این بین یکی از استراتژیهایی که فعالان در این رابطه اتخاذ میکنند، سرمایهگذاری مجدد سود تقسیمی (دریپ) است. بر اساس این روش، وجه نقدی که به ازای سود تقسیمی سهام (DPS) به سهامداران پرداخت میشود برای خرید مجدد همان سهم اختصاص مییابد. در واقع، سرمایهگذار با انتخاب سهام بنیادی و با ارزشی که سالانه سود نقدی بالایی بین سهامداران خود تقسیم میکند، علاوه بر افزایش قیمت بازاری سهام از سود نقدی نیز بازدهی کسب میکند. حال اگر شخص سرمایهگذار به جای دریافت وجه نقد حاصل از سود سهام، آن را به خرید مجدد همان سهم اختصاص دهد، احتمال کسب سود خود در بلندمدت را بیشتر خواهد کرد. مهمترین مزیت استراتژی سرمایهگذاری مجدد سود تقسیمی به دست آوردن سود مرکب توسط سهامداران است. اگر سهامی که برای استفاده از این روش انتخاب شده، بنیادی باشد و سالانه سود مناسبی بین سهامداران تقسیم کند، با افزایش تعداد سهام در همین نماد سود مرکب به دست میآید.

ارزیابیدرصد توزیع سود تقسیمی شرکتهای بورسی نشان میدهد که بر اساس آخرین مجمع تقسیم سود، ۲۳نماد سودی بیش از میزان سود نقدی (EPS) تصویبشده تقسیم کردهاند. در مواقعی که شرکت سود انباشته (سودی که از دورههای قبل ذخیره شده) داشته باشد بر اساس تصمیم هیات مدیره علاوه بر سود نقدی سالجاری خود، از سود انباشته نیز بین سهامداران تقسیم میکند. در این بین ۷۲نماد از مجموع ۸۱۴نماد مورد بررسی در این گزارش، طی آخرین مجمع خود درصد توزیع سود بیش از ۹۰درصدی را به ثبت رساندند. این واقعیت را باید در نظر داشت که علاوه بر سود نقدی، تقسیم سود از محل انباشته در شرکتها، اتفاق تکرارپذیری نیست. بر همین اساس برای ارزیابی برترین نمادهای بورسی به لحاظدرصد توزیع، شرکتهایی درنظر گرفته شده که بین ۹۰ تا ۱۰۰درصد تقسیم سود داشتهاند. نمادهای سمازن، سفارس، کزغال، بپیوند و سیستم پنج نماد برتر به لحاظ درصد سود تقسیمی بودهاند.

بازده سود سهام نقدی روشی برای اندازهگیری مقدار جریان نقدی است که شما برای هر یک ریال سرمایهگذاری شده در سهام به دست میآورید. بهبیاندیگر، این کار میزان ارزش (بازدهی) را که سهامدار از سود سهام نقدی میگیرد، اندازهگیری میکند. البته لازم است چه در رابطه با درصد توزیع سود نقدی و چه در مورد بازده نقدی سهام دیتای تاریخی شرکتها بررسی شود تا مشخص شود شرکت تا چند سال توانسته عملکرد موفق خود را حفظ کند. شرکتهای شفام، وبانک، وهامون، بفجر و وسپه با بازده نقدی سهام بیش از ۳۰درصد، پنج نماد برتر بازار سرمایه به لحاظ بیشترین میزان بازده نقدی سهام طی آخرین مجمع تقسیم سود بودهاند.

از میان ۳۷ صنعت بازار سرمایه، صنایع فلزات اساسی، سرمایهگذاریها، محصولات شیمیایی، سیمانیها و محصولات دارویی بیشترین میزان درصد سود تقسیمی را داشتهاند. شرکتهای سیمانی توزیع سود بسیار خوبی از سود نقدی خود در مجامع تقسیم کردهاند. در این بین درصد سود نقدی میتواند نشان دهد که چه میزان سهامداران با سرمایهگذاری در صنایع میتوانستند بازدهی از مجمع کسب کنند. بیشترین میزان بازدهی از سرمایهگذاری مجامع به صنعت سرمایهگذاری اختصاص دارد. پنج شرکت از حوزه سرمایهگذاری بیش از ۲۰درصد بازدهی نقدی کسب کردهاند. پس از آن دو شرکت از فلزات اساسی با ثبت بازدهی مجامع بیش از ۲۰درصد در رتبه دوم جای گرفتهاند.

در این بین بهرغم درصد توزیع متوسط نیروگاهها، دو شرکت نیروگاهی درصد توزیع سود نقدی بیش از ۲۰درصدی در مجمع سال ۱۴۰۲ خود داشتند و با این میزان بازدهی در رتبه دوم مشترک با فلزات اساسی قرار گرفتهاند. سیمانیها بهرغم توزیع سود بالایی که از سود نقدی خود بین سرمایهگذاران تقسیم کردهاند، از لحاظ بازدهی نقدی مجامع عملکرد جالبی نداشتهاند. برای انتخاب صنعت برتر برای سرمایهگذاری بلندمدت، بهتر است علاوه بر درصد توزیع سود، بازدهی نقدی نیز در نظر گرفته شود.

ترکیب بازده نقدی سهام و درصد توزیع میتواند برترین نمادهای بازار سرمایه برای سرمایهگذاری بلندمدت را معرفی کند. بنابراین سرمایهگذارانی که قصد دارند برای بلندمدت سهمی را نگهداری کنند و در مجامع تقسیم سود آن شرکت کنند، بهتر است علاوه بردرصد توزیع سود بازده نقدی آن شرکت را نیز مدنظر قرار دهند. با وجود شرایط رکودی حاکم بر بازار سرمایه طی سال ۱۴۰۲، انتخاب شرکتهای DPSمحور بادرصد سود نقدی بالا میتوانست بازدهی چندبرابری نسبت به شاخص کل بهدنبال داشته باشد. بازدهی شاخص در سال گذشته حدود ۱۲درصد بوده است. این در حالی است که شرکت «شفام» با درصد توزیع بیش از ۱۹۰درصدی بازدهی بیش از ۴۶درصد را برای سهامداران خود به دنبال داشته که این به معنای ۳۴واحد درصد بازدهی بیشتر از شاخص کل در سال ۱۴۰۲ بوده است.

شرکتهای «وبانک» و «وهامون» در مجمع ۱۴۰۲ خود بهترتیب بازدهی ۴۵ و ۳۷درصدی داشته که در قیاس با شاخص کل بهترتیب ۳۳ و ۲۵واحد درصد بازدهی بهتر طی سال گذشته داشته است. شرکتهای «بفجر» و «وسپه» بهترتیب بازدهی ۳۵ و ۳۰درصد در مجمع ۱۴۰۲ برای سهامداران خود کسب کردهاند. به جز پنج شرکت مذکور که موفق شدند بازدهی بیش از ۳۰درصد در مجمع ۱۴۰۲ خود به ثبت برسانند. «بفجر»، «وسپه»، «وپویا»، «کنور»، «گوهران»، «فولاژ»و «مبین» در رتبههای چهارم تا دهم جدول برترین نمادهای بورسی DPSمحور قرار گرفتهاند. نمادهای «لوتوس»، «ارفع»، «والماس»، «حخزر» و «اعتلا» نیز در رتبههای ۱۱ تا ۱۵ این جدول جای گرفتهاند. تمامی نمادهای برتر ذکر شده بازده نقدی سهام بیش از ۲۰درصدی را برای سهامداران خود به ارمغان آوردهاند.

از طرفیدرصد توزیع سود شرکتهای مذکور در آخرین مجمع تقسیم سود، عمدتا بیش از ۵۵ تا ۶۰درصد بوده است. باید در نظر داشت که روند تاریخی بازده نقدی سهام ودرصد توزیع یک شرکت میتواند ملاک برتری آن باشد. بنابراین سهامداران باید روند تاریخی نسبتهای مذکور را برای نمادهای برتر در نظر بگیرند. بیش از ۱۰۰نماد دیگر در آخرین مجمع سالانه خود بازدهی بیش از ۱۲درصد برای سهامداران به ثبت رساندند. بنابراین در چنین شرایط رکودی نیز سهامداران میتوانستند با انتخاب سهام درست بازدهی بسیار بیشتر از شاخص کل کسب کنند. در شش ماه امسال شاخص کل بورس نزول بیش از ۴درصد را تجربه کرده است. این در حالی است که اگر سهامداران سهام شرکتهای DPSمحور را انتخاب و در مجمع شرکت میکردند میتوانستند سود بدون ریسک بیش از ۱۲درصد را تجربه کرده و از زیان بازار سرمایه در امان بمانند.