در این گزارش، ضمن بررسی سهقاب از روند قیمت دلار و شاخص کل بورس، به اهداف پیشروی این نماگر براساس پارامتر قیمت دلار موثر بر شرکتها و نسبت P/E پرداخته شده است. سودآوری شرکتهای بورسی حساسیت 1.2درصدی نسبت به رشد یکدرصد قیمت ارز دارند. به عبارت بهتر هر افزایش 100درصدی نرخ ارز احتمالا به رشد 120درصدی شاخص کل بورس منجر خواهد شد. پس با فرض ثبات P/E بازار رشد شاخص کل بیشتر از رشد قیمت ارز خواهد بود. اما بهطور تاریخی اهرم رشد P/E موجب شده است تا نماگر بورسی با شتاب بالاتری از نرخ ارز سبقت بگیرد. برآیند عملکرد P/E و رشد دلار نیما احتمالا تردید سهامداران برای عبور پرقدرت شاخص از سقف تاریخی را به حداقل خواهد رساند.

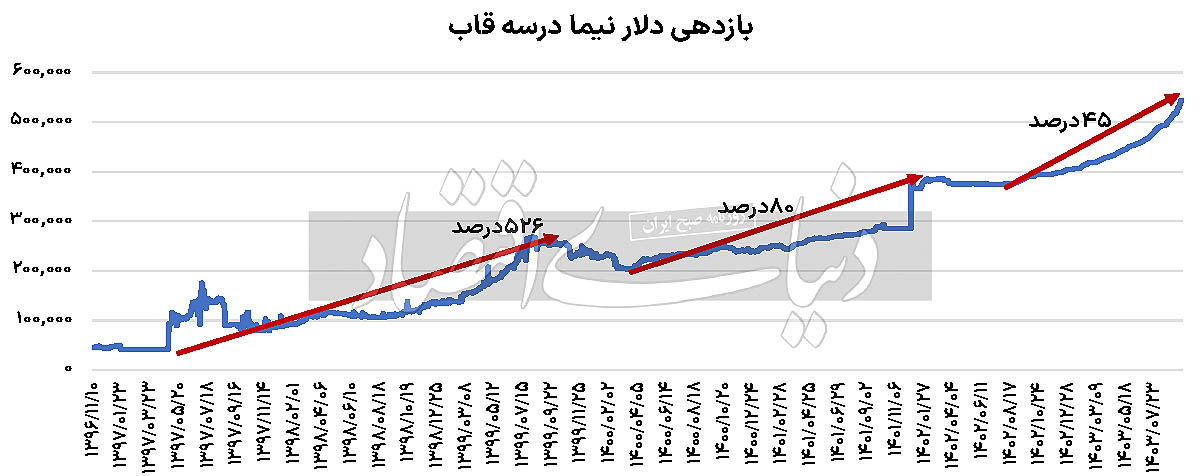

با حذف دلار نیما و راهاندازی بازار جدید ارزی، فضا برای جولان بورس فراهم شد. اما سوال اصلی این است که چه افزایش قیمتی از دلار نیما، بازار سهام را به روند صعودی پرقدرت ترغیب میکند؟ بهطور تاریخی رشد بالای 50درصد برای اهالی بازار جذاب است؛ به شرط آنکه اختلاف قیمت دلار موثر بر شرکتها -در بازار نیما یا هر نوع بازار دیگری- با دلار بازار آزاد به زیر 20درصد برسد. با بازار جدیدی که برای ارز حاصل از صادرات صنایع بزرگ راهاندازی شده است، احتمالا میزان این اختلاف به 15درصد میرسد. بهطور تاریخی سه مقطع زمانی برای بررسی قیمت دلار نیما مورد بررسی قرار گرفته است. در میانه سال 96 تا پاییز 99 دلار 4هزار و 200تومانی نیما تا 26هزار تومان پیشروی کرد. رشد بیش از 500درصدی دلار نیما در این مدت، برای اهالی بازاری مانند بورس تحریککننده بود. شکاف میان دلار نیما و بازار آزاد نیز به زیر 20درصد کاهش یافت. در بهار1400 تا زمستان 1401 نیز روند صعودی دلار نیما سبب افزایش بیش از 80درصدی قیمت این ارز شد؛ به طوری که از 20هزار تومان تا 38هزار تومان، رشد قیمتی را در این بازار شاهد بودیم. دوباره اختلاف دلار نیما که با مقاومت بانکمرکزی در میانه زمستان1401 به 100درصد رسیده بود تا 20درصد سقوط کرد و این موضوع برای اهالی تالار شیشهای به رسمیت شناخته میشد. از مهر سال قبل تاکنون هم دلار نیما رشد بیش از 45درصدی را تجربه کرده و به حوالی 54هزار تومان رسیده است. هرچند با تاسیس بازار جدید ارزی شکاف 35درصدی با بازار آزاد نیز کاهش مییابد و افزایش بیش از 65درصدی دلار نیما به کمک بازار خواهد آمد؛ اما باید این نکته را مدنظر قرار داد که حساسیت سودآوری شرکتهای بورسی به رشد قیمت دلار نیما به طور متوسط 1.2 است و این موضوع بر جذابیت بازار سهام خواهد افزود.

حساسیت بالای سودآوری شرکتها به نرخ ارز سبب خواهد شد تا بهطور کلی فعالان بازار سهام با رشد قیمت دلار دچار خوشبینی شوند؛ به طوری که با وجود کاهش سود دلاری و به عبارت بهتر عدمرشد سودآوری شرکتهای بورسی متناسب با نرخ ارز، همچنان بازار حساسیت 1.2 را به ازای یکدرصد افزایش در نرخ دلار مدنظر قرار میدهد. با این تفاسیر با رشد 60درصدی دلار نیما طی یکسال اخیر احتمالا شاخص بورس که از این افزایش قیمت عقب مانده است، پتانسیل آن را خواهد داشت که از کف خود رشد 72درصدی را ثبت کند. اما اهرم P/E احتمالا میتواند به افزایش بیشتر ارتفاع در نماگر اصلی کمک کند.

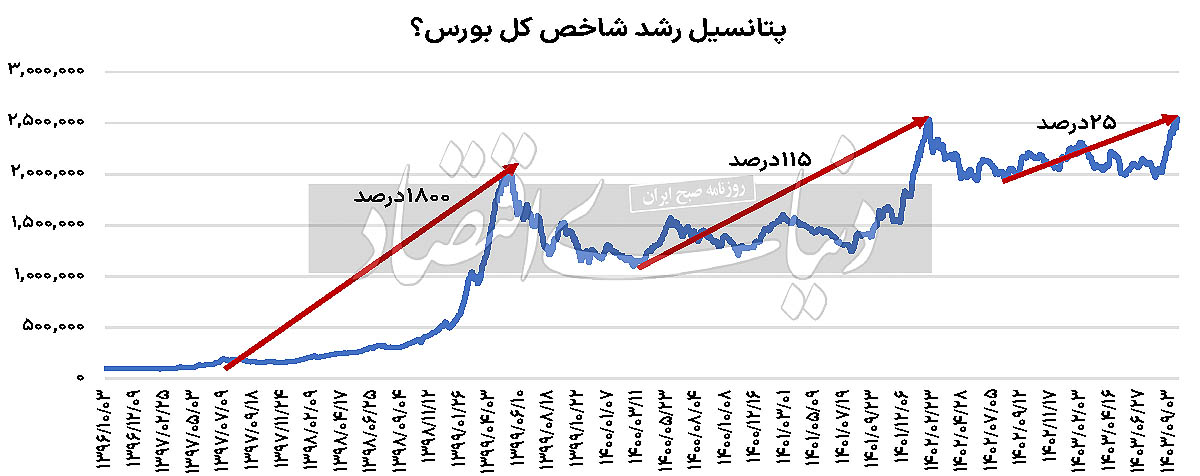

در سالهای 97 تا 99رشد بیش از 500درصدی دلار نیما به بازدهی هزار و 700درصدی شاخص کل منجر شد. به عبارت بهتر به جای آنکه شاخص کل با فرض حساسیت 1.2، حدود 600درصد رشد کند، موفق شد سهبرابر این رقم بازدهی را ثبت کند. افزایش P/E بازار از 6واحد تا 40واحد در سال 99 کمک کرد تا چنین ارقام عجیبی برای بازدهی بازار سهام به چشم بخورد.

در سال1402 نیز افزایش 80درصدی دلار نیما در کنار افزایش P/E بازار از 6واحد تا 11واحد سبب شد تا به جای رشد 96درصدی بازار، شاخص کل بورس بیش از 115درصد رشد را تجربه کند. این درحالی بود که فشار هزینه انرژی بر صنایع بورسی و حذف برخی از یارانههای دولتی، کاهش سود دلاری را در این مقطع برای شرکتهای بورسی به همراه داشت.

طی یکسال اخیر افزایش 45درصدی دلار نیما و احتمال افزایش بیشتر آن طی ماههای آینده، میتواند بازدهی 60درصدی را برای این ارز به همراه داشته باشد.

در نهایت بدون در نظر گرفتن بهبود P/E میتوان افزایش 70درصدی را برای شاخص کل از کف آبان امسال متصور شد. اما با فرض کاهش نرخ بهره و رشد دلار نیما P/E آیندهنگر بازار حداقل تا 8واحد قابل بهبود است. این درحالی است که این نسبت هماکنون در محدوده 6واحد قرار دارد. با در نظر گرفتن آنکه کاهش قیمتهای جهانی، به عدمرشد قابل ملاحظه نرخ فروش شرکتها منجر نشود و محدودیتهای انرژی به کاهش تولید و افزایش بهای تمامشده شرکتها بینجامد، احتمالا کاهش سود دلاری را میتوان برای سالجاری نیز متصور بود. در این صورت، حساسیت سودآوری کمتر از 1.2 است. اما تعدیل P/E که میتواند رشد 30درصدی باشد، شاخص بورس را تا 3میلیون و 300هزار واحد یا 3.5میلیون واحد هدایت میکند.