در تحلیل تکنیکال، درک جریان نقدینگی و سنجش فشار خرید و فروش، برای تشخیص روند ضروری است. اندیکاتور A/D یا خط تراکم/توزیع با بررسی حجم معاملات و قیمت بستهشدن، این کار را سادهتر میکند. این مقاله به آموزش اندیکاتور A/D اختصاص دارد و با بررسی نحوه محاسبه، سیگنالهای صعودی و نزولی، و کاربرد ترکیبی آن با سایر اندیکاتورها، به شما کمک میکند تا دیدگاه جامعتری نسبت به روندهای بازار پیدا کنید و معاملات موفقتری داشته باشید.

اندیکاتور A/D، یا خط تراکم/توزیع، یک اندیکاتور حجم محور است که برای سنجش فشار خرید یا فروش در یک دارایی استفاده میشود. این اندیکاتور با بررسی رابطه بین قیمت و حجم معاملات، نشان میدهد که آیا دارایی در حال تراکم (خرید توسط سرمایهگذاران بزرگ) است یا توزیع (فروش توسط سرمایهگذاران بزرگ).

اندیکاتور A/D بهصورت یک خط روی نمودار ترسیم میشود. این خط زمانی که فشار خرید وجود دارد، صعود میکند و در صورت فشار فروش، کاهش مییابد. هدف این اندیکاتور آن است که با بررسی رابطه بین قیمت و حجم، مشخص کند که آیا یک دارایی در حال خریداریشدن است یا فروختهشدن؟ همچنین میتوان از آن برای شناسایی واگرایی میان اندیکاتور و قیمت دارایی استفاده کرد؛ واگراییهایی که ممکن است نشانهای از بازگشت احتمالی روند باشند.

خط تراکم/توزیع (A/D) توسط «مارک چایکین» (Marc Chaikin) طراحی شده تا جریان ورود یا خروج پول به یک دارایی را مشخص کند. این اندیکاتور نباید با «خط پیشرفت/پسرفت» (Advance/Decline Line) اشتباه گرفته شود.

با وجود شباهت اسمی، این دو ابزار کاملاً متفاوت هستند و کاربران آنها نیز با یکدیگر فرق دارند. خط پیشرفت/پسرفت بینشی در مورد حرکات کلی بازار ارائه میدهد، در حالی که خط تراکم/توزیع برای معاملهگرانی کاربرد دارد که به دنبال سنجش فشار خرید یا فروش بر روی یک دارایی یا تأیید قدرت یک روند هستند.

این اندیکاتور، مشابه VWAP، از نوع تجمعی است؛ به این معنا که میتوان آن را به یک نقطه خاص در زمان مانند سقف یا کف نوسانی اخیر متصل کرد تا اطلاعات دقیقتری بهدست آید.

بیشتر بخوانید: اندیکاتور چیست

در این بخش، دو استراتژی اصلی مبتنی بر اندیکاتور تراکم/توزیع را بررسی میکنیم:

به طور کلی، چهار نوع روند اصلی در بازار وجود دارد که هر یک از این روندها رفتار خاصی در بازار دارند. به کمک اندیکاتور A/D میتوان روندها را شناسایی کرد.

اگر یک دارایی در روند صعودی قرار دارد، خط A/D نیز باید به سمت بالا حرکت کند. برای تأیید این روند، به دنبال تشکیل سقفهای بالاتر در خط A/D باشید. اگر خط A/D در حال افزایش باشد در حالی که قیمت در حال تثبیت یا اصلاح است، این موضوع میتواند نشاندهنده ادامه روند صعودی باشد.

اگر یک دارایی در روند نزولی قرار دارد، خط A/D نیز باید نزولی باشد. برای تأیید روند نزولی، به دنبال تشکیل کفهای پایینتر در خط A/D باشید. کاهش خط A/D در حالی که قیمت در حال تثبیت یا اصلاح جزئی صعودی است، میتواند نشانهای از ادامه روند نزولی باشد.

شکست مقاومتی یا بریک اوت زمانی اتفاق میافتد که قیمت از یک سطح مقاومت مهم عبور میکند. در این حالت، خط A/D نیز باید به سمت بالا حرکت کند. اگر این خط همزمان با افزایش قیمت صعودی شود، تأیید میکند که فشار خرید واقعی وجود دارد و از شکست حمایت میکند.

بیشتر بخوانید: بریک اوت چیست

شکست حمایتی یا بریک داون زمانی روی میدهد که قیمت یک سطح حمایتی مهم را به سمت پایین میشکند. در این حالت، خط A/D نیز باید نزولی شود. اگر این خط همزمان با افت قیمت کاهش یابد، نشان میدهد فشار فروش واقعی وجود دارد و شکست نزولی تأیید میشود.

بیشتر بخوانید: بریک داون چیست

در ادامه نحوه استفاده از اندیکاتور A/D برای شناسایی واگراییها را بررسی خواهیم کرد.

این مورد زمانی اتفاق میافتد که قیمت دارایی در حال تشکیل کفهای پایینتر است اما خط A/D کفهای بالاتر میسازد. این حالت نشان میدهد که فشار خرید در حال افزایش است، حتی با وجود کاهش قیمت؛ که میتواند نشانهای از بازگشت احتمالی روند به سمت بالا باشد.

واگرایی نزولی زمانی رخ میدهد که قیمت در حال تشکیل سقفهای بالاتر است، اما خط A/D سقفهای پایینتری ثبت میکند. این وضعیت حاکی از افزایش فشار فروش است، حتی با وجود افزایش قیمت. این مورد ممکن است علامتی برای بازگشت احتمالی روند به سمت پایین باشد.

اندیکاتور A/D، مانند هر ابزار تحلیل تکنیکال دیگری، مزایا و محدودیتهایی دارد. در این بخش، به بررسی مزایای استفاده از این اندیکاتور در استراتژیهای معاملاتی خواهیم پرداخت.

اندیکاتور A/D با تحلیل رابطه بین قیمت و حجم، بینش ارزشمندی درباره احساسات بازار ارائه میدهد. با شناسایی فشار خرید و فروش، این اندیکاتور به معاملهگران کمک میکند تا دینامیکهای بازار را بهتر درک کرده و تصمیمات معاملاتی آگاهانهتری اتخاذ کنند.

اندیکاتور A/D یک ابزار ساده و مستقیم است که خواندن و درک آن آسان است. معاملهگران میتوانند به سرعت خط A/D را تجزیه و تحلیل کرده و روندها و فرصتهای خرید یا فروش بالقوه را شناسایی کنند.

اندیکاتور A/D میتواند به همراه سایر اندیکاتورهای تکنیکال مانند میانگینهای متحرک، اسیلاتورها و خطوط روند استفاده شود تا سیگنالها را تأیید کرده و دقت معاملات را افزایش دهد. با ترکیب اندیکاتورهای مختلف، معاملهگران میتوانند استراتژی معاملاتی جامعتر و قابل اعتمادتری توسعه دهند.

اندیکاتور A/D با وجود مزایای خود، محدودیتهایی نیز دارد. در این بخش، به بررسی معایب استفاده از این اندیکاتور در استراتژیهای معاملاتی خواهیم پرداخت.

اندیکاتور A/D تنها به دوره فعلی توجه میکند و تغییرات قیمت از یک دوره به دوره بعدی را در نظر نمیگیرد. این موضوع میتواند به تفسیر ناقص و سیگنال اشتباه منجر شود.

برای رفع این محدودیت، برخی معاملهگران از نسخهای از اندیکاتور A/D استفاده میکنند که میانگین متحرک را نیز شامل میشود، که میتواند نوسانات را هموار کرده و تصویر دقیقتری از روند قیمت و حجم دارایی در طول زمان ارائه دهد.

اندیکاتور A/D روی داراییهای با حجم معاملات و نقدینگی بالا بیشترین کارایی را دارد. داراییهایی که نقدینگی و حجم معاملاتی پایین دارند، ممکن است سیگنالهای دقیقی از اندیکاتور A/D ارائه ندهند.

اندیکاتور A/D یک اندیکاتور تاخیری است، به این معنا که حرکات قیمت را دنبال میکند و هشدار پیشرفتهای از تغییرات روند نمیدهد. معاملهگران بهتر است از این اندیکاتور به همراه سایر اندیکاتورهای پیشرو استفاده کنند.

اولین گام برای رسم خط تراکم/توزیع در اندیکاتور A/D، محاسبه «مقدار مکان بسته شدن» (Close Location Value) یا CLV است. این مقدار، جایگاه قیمت بسته شدن را نسبت به محدوده قیمتی یک دوره (مثلاً یک روز، هفته یا ماه) بررسی میکند. مقدار CLV همواره عددی بین مثبت یک و منفی یک است:

فرمول محاسبه CLV به صورت زیر است:

که در آن:

پس از محاسبه CLV، این مقدار در حجم معاملات همان دوره ضرب میشود. حاصل این ضربها بهصورت تجمعی جمع میشود و خط تراکم/توزیع (A/D Line) را شکل میدهد.

خط تراکم/توزیع (A/D) میتواند هم سیگنالهای صعودی (Bullish) و هم سیگنالهای نزولی (Bearish) تولید کند. این سیگنالها معمولاً بر پایه واگرایی یا تایید روند شکل میگیرند.

سیگنالهای صعودی زمانی ظاهر میشوند که قیمت یک دارایی در حال کاهش است یا در روند نزولی قرار دارد، اما خط A/D روند صعودی دارد (به شکل زیر نگاه کنید). این واگرایی نشاندهنده افزایش فشار خرید است، که میتواند حاکی از تضعیف قدرت فروشندگان باشد. در بسیاری از مواقع، این وضعیت به تغییر روند قیمت از نزولی به صعودی منجر میشود.

نمودار نمونه بالا بهخوبی نشان میدهد که خط A/D در حال افزایش است، در حالی که قیمت دارایی همچنان در روند نزولی قرار دارد.

سیگنال نزولی زمانی شکل میگیرد که خط تراکم/توزیع (A/D) روند نزولی داشته باشد، اما قیمت دارایی در یک روند صعودی قرار داشته باشد. این وضعیت نشاندهنده افزایش فشار فروش است که معمولاً نشانهای از آغاز یک روند نزولی احتمالی در آینده خواهد بود.

نمودار بالا نشان میدهد که خط A/D در حال کاهش است، در حالی که قیمت دارایی به روند صعودی خود ادامه میدهد. هرچند این واگرایی در مراحل ابتدایی است، اما آنچه باید مدنظر قرار گیرد، فاصلهگرفتن قیمت از خط A/D است.

برای تشخیص سیگنالهای نزولی یا صعودی، ابتدا باید وجود یک روند مشخص در دارایی پایه تایید شود. پس از آن، به دنبال واگرایی از آن روند باشید. هنگام شناسایی این واگراییها، چه صعودی و چه نزولی، بهتر است مدتی به سیگنالها زمان دهید تا بهدرستی شکل بگیرند.

در مورد الگوها، حتماً به سیگنالهای صاف یا بدون واگرایی مشخص نیز توجه داشته باشید؛ چراکه این نشانهها میتوانند حاکی از عدم تغییر روند در آینده باشند.

برای بهدست آوردن تحلیل دقیقتر و کاهش سیگنالهای اشتباه، معاملهگران اغلب اندیکاتور تراکم/توزیع (A/D) را با ابزارهای دیگر تحلیل تکنیکال ترکیب میکنند. این ترکیب به آنها کمک میکند تا روندها را بهتر شناسایی کرده و نقاط ورود و خروج مطمئنتری داشته باشند. در ادامه به چند اندیکاتور پرکاربرد در کنار A/D اشاره کنیم.

اندیکاتور جریان پول (Money Flow Index) یکی از اندیکاتورهای مومنتوم مبتنی بر حجم است که معمولاً در بازهای ۱۴ روزه محاسبه میشود. این ابزار، جریان پول ورودی (خرید) را با جریان پول خروجی (فروش) مقایسه میکند تا قدرت یا ضعف روند فعلی یک دارایی را ارزیابی کند.

بیشتر بخوانید: شاخص جریان پول چیست

MFI بین ۰ تا ۱۰۰ نوسان میکند:

ترکیب MFI با خط تراکم/توزیع میتواند نشانههای قدرتمندتری از فشار خرید یا فروش ارائه دهد.

اندیکاتور شاخص قدرت نسبی (RSI) یک اسیلاتور مومنتوم است که با مقایسه میزان سودهای اخیر یک دارایی با زیانهای اخیر آن محاسبه میشود. این اندیکاتور عددی بین ۰ تا ۱۰۰ را نمایش میدهد و مانند MFI برای شناسایی شرایط اشباع خرید و اشباع فروش استفاده میشود.

بیشتر بخوانید: شاخص قدرت نسبی RSI چیست

ترکیب RSI با اندیکاتور تراکم/توزیع (A/D) به تحلیلگران کمک میکند تا سیگنالهای واگرایی و تأیید روند را با دقت بیشتری بررسی کنند.

استفاده از اندیکاتور تراکم/توزیع (A/D) بهتنهایی امکانپذیر است، اما اگر آن را با اندیکاتورهایی مثل شاخص جریان پول (MFI) یا شاخص قدرت نسبی (RSI) ترکیب کنیم، دقت تحلیل بهمراتب بیشتر خواهد شد. چون MFI و RSI دارای محدوده عددی هستند، میتوانند شرایط اشباع خرید یا فروش را که A/D بهتنهایی قادر به تشخیص آن نیست، مشخص کنند.

در حالی که هر دو اندیکاتور RSI و MFI هدف مشابهی یعنی شناسایی شرایط افراطی بازار دارند، روش آنها متفاوت است:

از آنجا که این ابزارها همپوشانی ندارند، میتوانند بهصورت مکمل در کنار A/D استفاده شوند و تصویری دقیقتر از وضعیت بازار ارائه دهند.

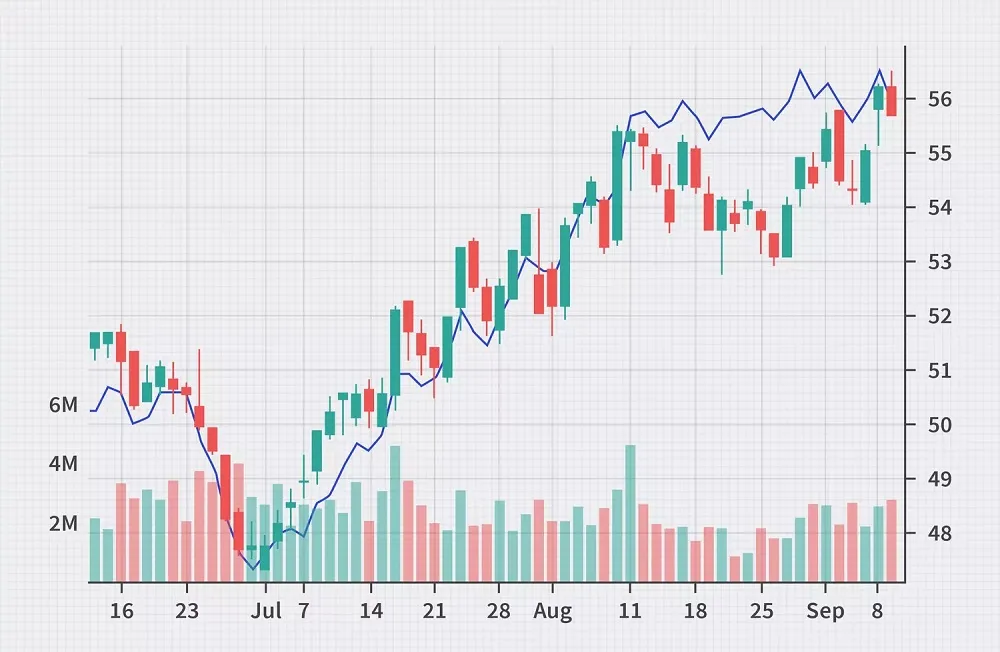

در نمودار زیر میتوان نمونهای واضح از اعتبار خط تراکم/توزیع را مشاهده کرد. در حالی که روند قیمت بهصورت صعودی ادامه دارد، خط A/D نیز بهطور همزمان در مسیر صعودی باقی میماند و نشان میدهد که این روند از قدرت و دوام برخوردار است.

حتی زمانی که قیمت در ۱۱ آگوست کمی کاهش مییابد، خط A/D همچنان قدرت خرید را نشان میدهد. این همگرایی میان قیمت و حجم به ما اطمینان میدهد که روند صعودی موقتی نیست و بهزودی قیمت دوباره به مسیر صعودی خود بازمیگردد، که در ادامه همین اتفاق نیز رخ میدهد.

در مثالی دیگر (نمودار زیر)، خط تراکم/توزیع (A/D) بهخوبی هم در روند صعودی و هم در روند نزولی، نقش تأییدکننده را ایفا میکند.

در بخش سمت راست نمودار، میبینیم که قیمت شروع به پیروی از سیگنالی میکند که خط A/D در ماه آگوست آن را ارائه داده بود. این رفتار نشان میدهد که فشار فروش در حال افزایش بوده و خط A/D زودتر از خود قیمت این تغییر را نشان داده است. چنین تطابقی میان قیمت و خط A/D، میتواند برای معاملهگران یک ابزار مؤثر در پیشبینی ادامه روند باشد.

در نمودار زیر هم مشاهده میکنیم که خط تراکم/توزیع کاملاً هماهنگ با روند قیمتی حرکت کرده است. قیمت در یک روند نزولی قرار داشته و خط A/D نیز این فشار فروش را تأیید کرده است.

همزمان با ادامه کاهش قیمت، خط A/D نشان میدهد که فشار فروش همچنان پابرجاست. در آخرین دادههای موجود در نمودار نیز، روند نزولی خط A/D مؤید ادامهدار بودن این وضعیت است. این همراستایی میان قیمت و A/D به تحلیلگر کمک میکند تا از اعتبار روند نزولی اطمینان بیشتری حاصل کند.

اندیکاتور تراکم/توزیع یا A/D و حجم تعادلی (On-Balance Volume یا OBV) هر دو ابزارهایی هستند که بر پایه حجم معاملات عمل میکنند، اما رویکرد متفاوتی دارند.

اندیکاتور OBV که توسط نویسنده مالی، جو گرنویل (Joe Granville)، طراحی شده، بر اساس جریان تجمعی حجم در یک دارایی کار میکند. در این روش، اگر قیمت بسته شدن بالاتر از قیمت بسته شدن قبلی باشد، حجم معاملات آن روز به مجموع اضافه میشود و اگر پایینتر باشد، حجم از مجموع کسر خواهد شد. این جمع مثبت و منفی حجمها در نهایت خط OBV را تشکیل میدهد که برای بررسی واگرایی یا تایید روند قیمت استفاده میشود.

در مقابل، اندیکاتور تراکم/توزیع تمرکز خود را روی مقایسه موقعیت قیمت بسته شدن با دامنه بالا-پایین در همان دوره زمانی میگذارد و قیمت بسته شدن قبلی را در محاسبات دخالت نمیدهد. این تفاوت باعث میشود A/D واکنش دقیقتری نسبت به توزیع فشار خرید و فروش در داخل بازه زمانی نشان دهد.

اندیکاتور A/D برای شناسایی فشار خرید یا فروش و تأیید روند قیمتی دارایی استفاده میشود.

بله، اما ترکیب آن با اندیکاتورهایی مثل RSI یا MFI تحلیل دقیقتری فراهم میکند.

برای داراییهایی با حجم معاملات بالا و نقدشوندگی مناسب، مثل سهام یا جفتارزهای پرمعامله.

اندیکاتور تراکم/توزیع (A/D) ابزاری کاربردی برای شناسایی فشار خرید و فروش در یک دارایی است و همچنین به تأیید روندهای موجود کمک میکند. این اندیکاتور میتواند بهتنهایی برای تحلیل به کار رود، اما قدرت آن زمانی افزایش مییابد که با ابزارهایی مانند MFI یا RSI ترکیب شود. این ترکیب به معاملهگر دید دقیقتری نسبت به وضعیت بازار میدهد.

از آنجا که RSI و MFI شرایط اشباع خرید یا فروش را بهخوبی مشخص میکنند، بهکارگیری آنها در کنار A/D تصویر جامعتری از وضعیت قیمت و حجم ارائه میدهد. در مجموع، اندیکاتور A/D میتواند در کنار سایر ابزارها به یک تحلیل تکنیکال کاملتر منجر شود. این ابزار، جایگاه ویژهای در جعبهابزار هر معاملهگر حرفهای دارد.